La Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para el año 2018 y vigencia indefinida, introduce modificaciones en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modifica parcialmente las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.

Estas modificaciones implican realizar una regularización para los empleados que se encuentran en las siguientes situaciones:

-Que sus rendimientos netos del trabajo en 2018 (una vez aplicadas, en su caso, las reducciones por irregularidad) no superen los 16.825€/anuales. Recomendamos ver Cómo crear informe de rendimientos netos del trabajo trabajadores menores 16.825€/anuales para Ley 6/2018 PGE 2018 IRPF en NominaPlus Flex.

-Residentes en Ceuta o Melilla que, a lo largo del ejercicio 2018, hayan obtenido rendimientos del trabajo en dichas ciudades que puedan beneficiarse de la deducción por obtención de rentas en Ceuta y Melilla del art. 68.4 LIRPF. Recomendamos ver Cómo crear informe de residencia y rendimientos obtenidos Ceuta y Melilla para Ley 6/2018 PGE 2018 IRPF en NominaPlus Flex.

-Que se trate de contribuyentes que hayan obtenido a lo largo del ejercicio 2018 rendimientos íntegros anuales no superiores a 22.000€ y proceda aplicarles el límite establecido en el artículo 85.3 del RIRPF sobre la cuota de retención. Recomendamos ver Cómo crear informe de rendimientos íntegros anuales para Ley 6/2018 PGE 2018 IRPF en Nominaplus Flex.

El tipo de retención o ingreso a cuenta se regularizará de acuerdo con lo indicado, si procede, en los primeros rendimientos del trabajo que se satisfagan o abonen a partir de la entrada en vigor de esta Ley (Julio 2018), no obstante, podrá realizarse, a opción del pagador, en los primeros rendimientos del trabajo que se satisfagan o abonen a partir del mes siguiente a su entrada en vigor (Agosto 2018), por lo tanto, el tipo de retención o ingreso a cuenta a practicar sobre los rendimientos del trabajo satisfechos con anterioridad a esta fecha se determinará tomando en consideración la normativa vigente a 31 de diciembre de 2017.

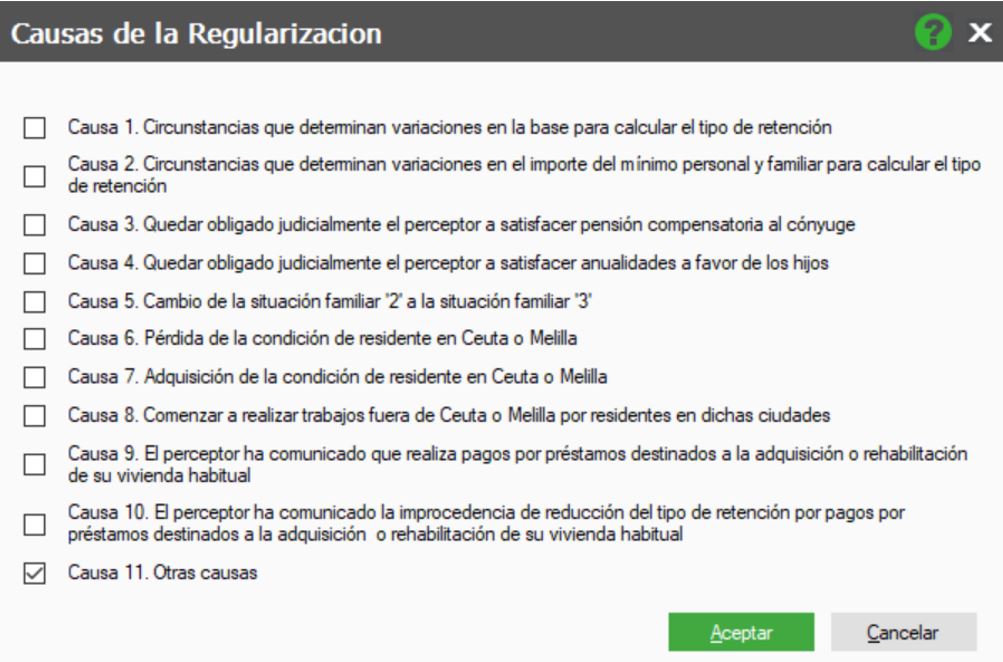

Para poder efectuar correctamente la regularización indicada, deberemos utilizar la causa de regularización 11 Otras causas con carácter general. Excepcionalmente, si existen trabajadores que en el mes que se decida aplicar la regularización especial motivaran además una regularización por la causa 9 o la causa 10 (esto es, la comunicación del derecho o, en su caso de la pérdida del derecho, del perceptor a la minoración del tipo de retención por el pago de préstamos para la adquisición de la vivienda habitual), deberemos usar esas causas (9 ó 10) para esos trabajadores, en lugar de la Causa 11 Otras causas de aplicación general.

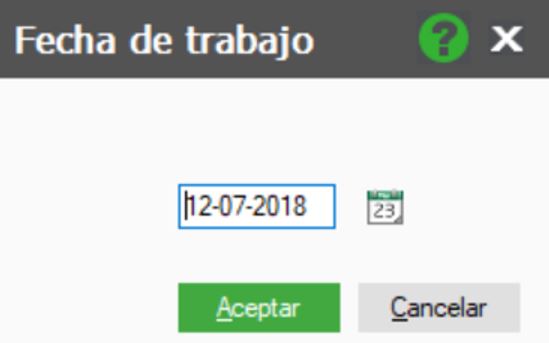

El nuevo módulo de cálculo de retenciones de IRPF lo aplicará la aplicación a aquellos cálculos iniciales y de regularización que se realicen con Fecha de trabajo en la aplicación en Empresa/ Fecha de trabajo a partir del 1 de julio (En el caso de que se modifique esta fecha por una anterior, se calculará usando el módulo anteriormente vigente).

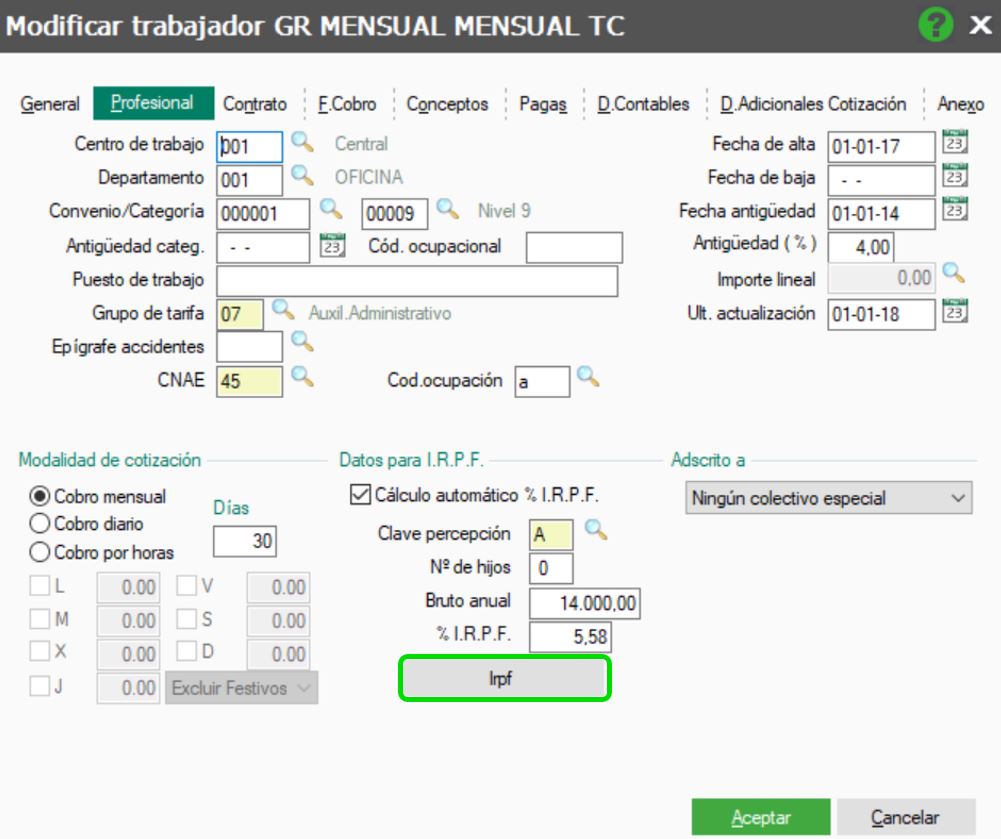

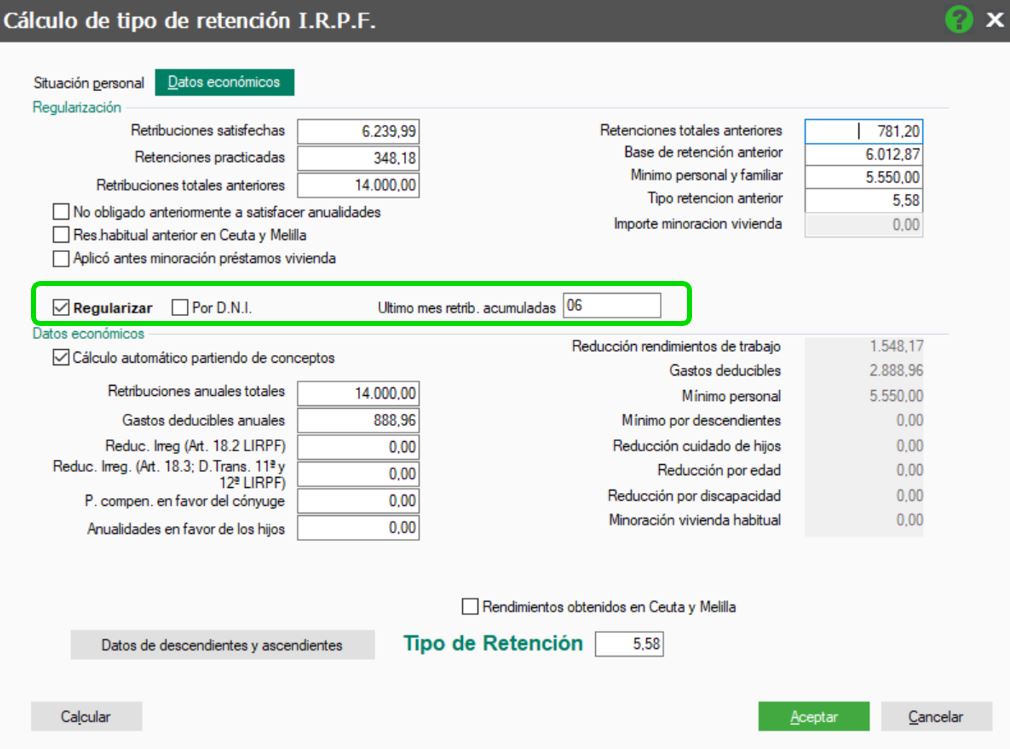

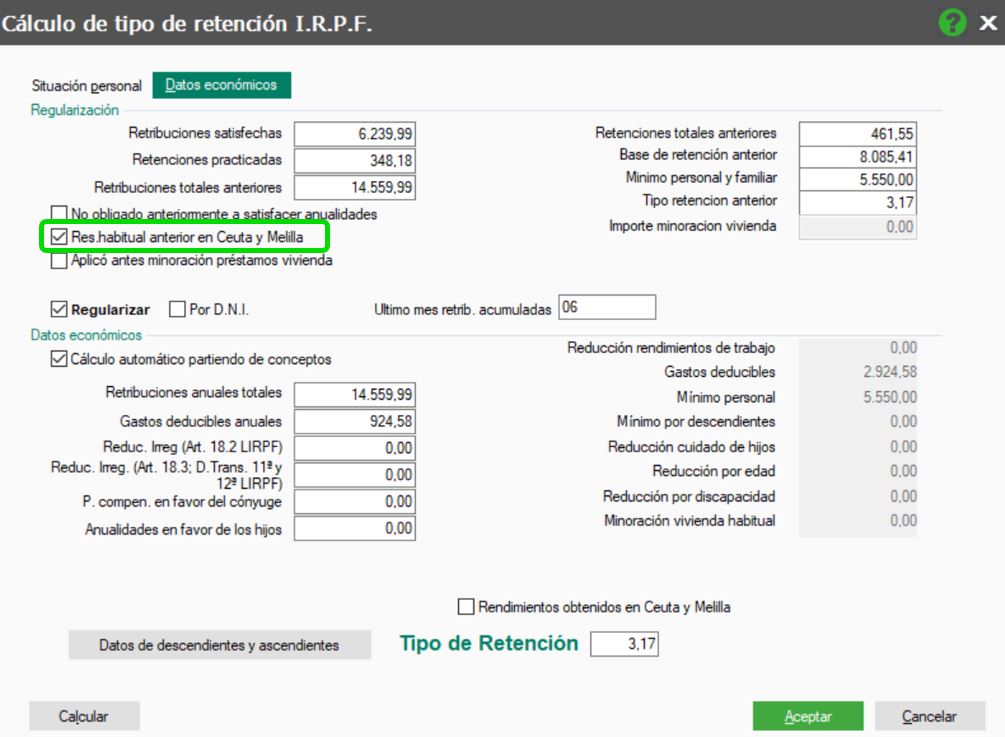

Para regularizar a los trabajador, que por alguno de los motivos que contempla la ley haya que realizar la regularización en Julio o Agosto 2018 por la causa 11, tendremos que tener en Empresa/ Fecha de trabajo una fecha de trabajo posterior o igual del 1 Julio 2018, si lo hacemos desde la ficha del trabajador en Trabajadores/ Datos trabajador en la pestaña Profesional en el botón IRPF en la pestaña Datos económicos para los meses de Julio o Agosto de 2018 al seleccionar el check Regularizar, automáticamente se habilitaran los campos Por DNI , por si tenemos varias fichas para un trabajador en el año, y Último mes Retribuciones Acumuladas, en este último introduciremos el mes anterior al de la regularización y hasta el que tenemos acumulados de retenciones del trabajador en IRPF/ Acumulados de retenciones, por ejemplo indicaremos mes 06 si queremos regularizar antes de calcular las nóminas de Julio 2018 . Al validarlo pulsando Intro en el teclado, se habilitaran los campos relacionados con la regularización, que por defecto los calcula la aplicación automáticamente.

Recomendamos ver Cómo regularizar IRPF con NominaPlus Flex.

Al pulsar Calcular aparecerá una pantalla con las distintas causas de regularización donde seleccionaremos la Causa 11 Otras causas y aceptando nos aparecerá una pantalla donde para distinguir si se trata de esta regularización excepcional por causa 11 (de estos dos meses) o de una regularización posterior ajena a los motivos de la ley que aparecen en dicha pantalla, deberemos seleccionar SI para aplicar el cálculo de regularización teniendo en cuenta esta forma excepcional y seleccionar NO para que se aplique el cálculo genérico.

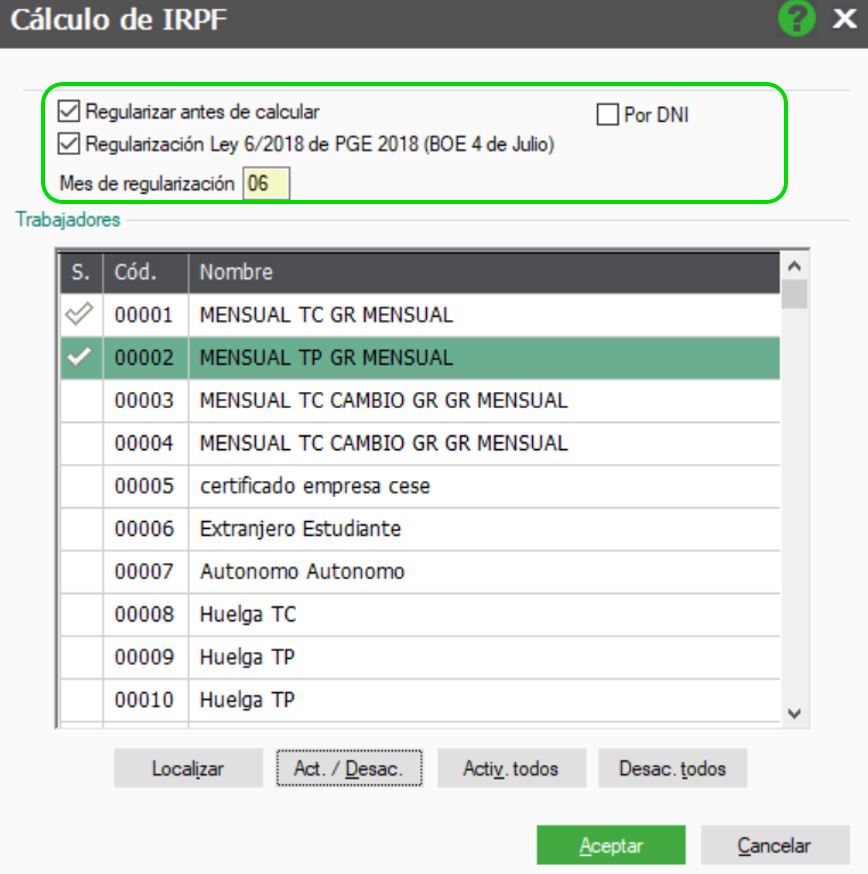

Además, podemos regularizar masivamente a través de IRPF/Cálculo de IRPF ,donde la causa de regularización por defecto es la 11, marcaríamos el check Regularizar antes de calcular e indicaremos como Mes de regularización el último mes en el que hemos realizado el paso de acumulados de retenciones como antes si vamos a regularizar en para la nómina del mes de Julio 2018, debemos indicar como Último mes Retrib. Acumuladas el mes de Junio y si queremos aplicar la regularización de forma excepcional marcaremos el indicador Regularización Ley 6/2018 de PGE 2018 (BOE 4 de julio), recordando que solo se debe seleccionar a trabajadores a los que corresponda esta regularización.

Recordar que si realizamos el cálculo de regularización a través de esta opción y los rendimientos anteriores a la regularización fueron obtenidos en Ceuta y Melilla deberemos haber seleccionado previamente en la fiche del trabajador en la pestaña Profesional, en el botón IRPF, los campos de Regularización en la pestaña de Datos económicos, el check Res. Habitual anterior Ceuta y Melilla.

* Recuerda:

El contenido de la ayuda está realizado en base a la gama superior, por lo que dependiendo de la licencia adquirida es posible que algunas de las funciones presentadas no estén habilitadas.