El Modelo 130 es el pago fraccionado del Impuesto sobre la Renta de las Personas Físicas que desarrollen actividades económicas en estimación directa normal o simplificada, y debe efectuarse su liquidación trimestralmente.

El proceso que debemos seguir para la generación del Modelo 130 es el siguiente:

1.- Creación del Modelo 130

El Modelo se crea en cada uno de los socios que tenga que efectuar el pago fraccionado del Impuesto sobre la Renta de las Personas Físicas.

Desde el siguiente link puedes ver Cómo crear el Modelo 130 en Sage Despachos for Life

2.- Preparación de Liquidaciones

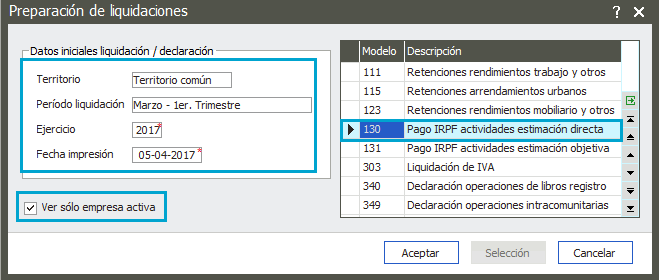

Accederemos al Módulo Obligaciones Legales y al menú Obligaciones Legales/Preparación de Liquidaciones.

En la nueva ventana seleccionaremos:

- Territorio: Territorio donde tributamos.

- Periodo: Trimestre que vamos a liquidar.

- Ejercicio: Año al que corresponde la liquidación.

- Seleccionamos el Modelo 130 en la parte derecha de la ventana, y si únicamente queremos visualizar el Modelo 130 de la empresa en la que estamos trabajando dejamos marcado el check Ver sólo empresa activa.

3.- Cálculo del Modelo 130

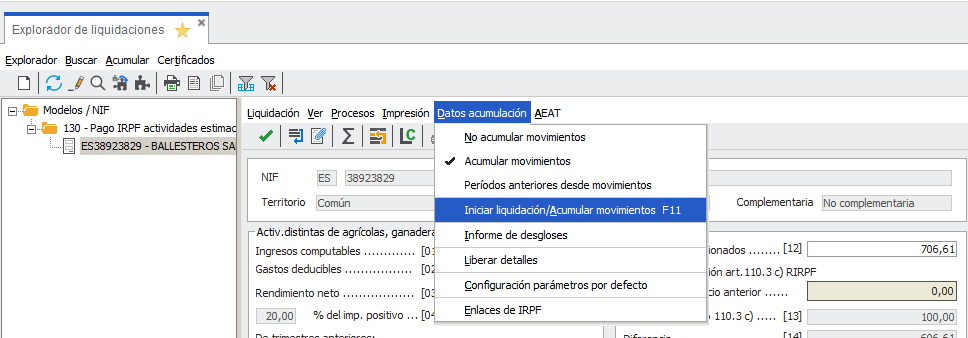

Cuando accedemos por primera vez al Modelo 130 este se calcula automáticamente según el tipo de acumulación seleccionada en la creación del modelo.

Desde el menú Datos Acumulación, podemos modificar el tipo de acumulación y volver a acumular los datos.

- No acumular movimientos: Esta opción crea un Modelo 130 sin datos, será el usuario el que completa toda la información manualmente.

- Acumular movimientos: Acumula los datos de los asientos contables incorporados en el periodo del que generamos el Modelo 130.

La acumulación de datos podemos efectuarla desde el menú Datos Acumulación / Iniciar Liquidación/Acumular movimientos o utilizando el icono ![]() .

.

**Cada vez que realizamos el proceso de acumulación de movimientos se pierden los datos incorporados manualmente.

4.- Acceso al detalle de Ingresos, Gastos y Retenciones declarados en el Modelo 130

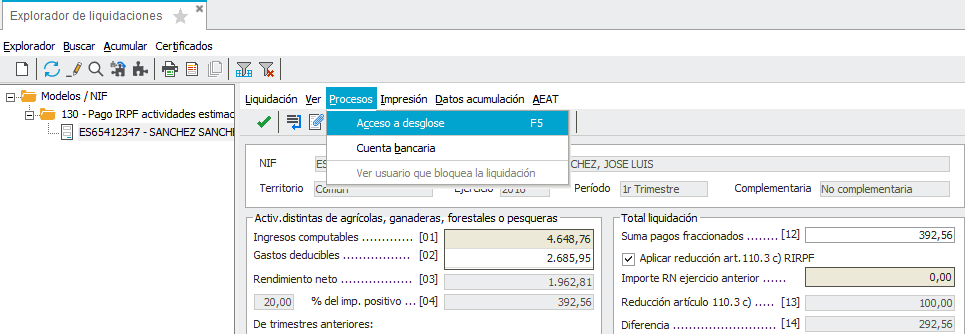

Existen varias formas para acceder a los Ingresos computables, Gastos deducibles y Retenciones e ingresos a cuentas declarados en el Modelo 130:

- Nos posicionamos sobre la casilla (01) ingresos computables, (02) gastos deducibles o (06) retenciones e ingresos a cuenta y accedemos al Menú Procesos/Acceso a Desgloses.

- Haciendo doble clic sobre la casilla (01) Ingresos computables, (02) Gastos deducibles o (06) retenciones e ingresos a cuenta, según corresponda.

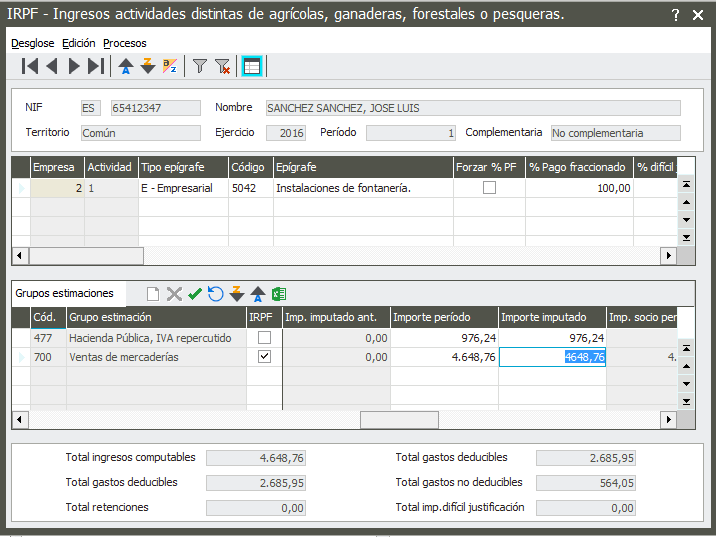

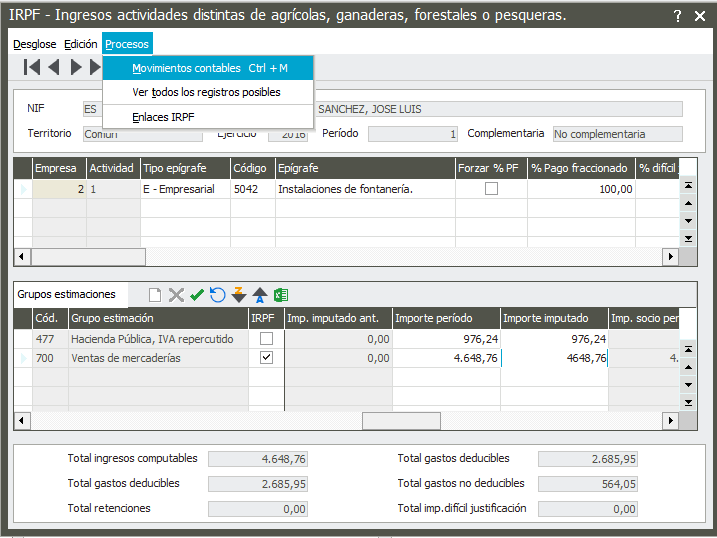

1. Ingresos Computables

Detalle de la información que se recoge en esta pantalla.

- Actividades en Régimen de Estimación Directa.

- Grupo estimaciones donde nos encontramos los grupos de ingresos y el importe Total de Ingresos computables, es decir, el volumen de ingresos desde el primer día del año hasta el último día del trimestre que generamos.

- Resumen del total ingresos, gastos y retenciones.

El acceso a los asientos contables que han originado la acumulación de los ingresos podemos realizarlo desde el menú Procesos / Movimientos Contables.

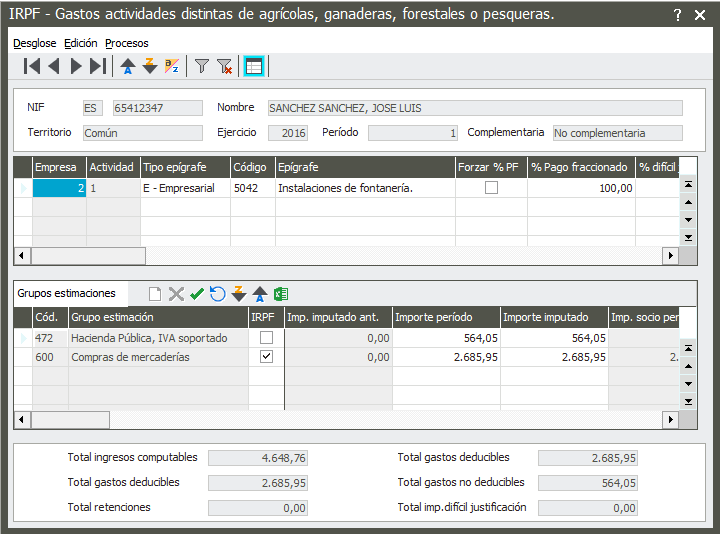

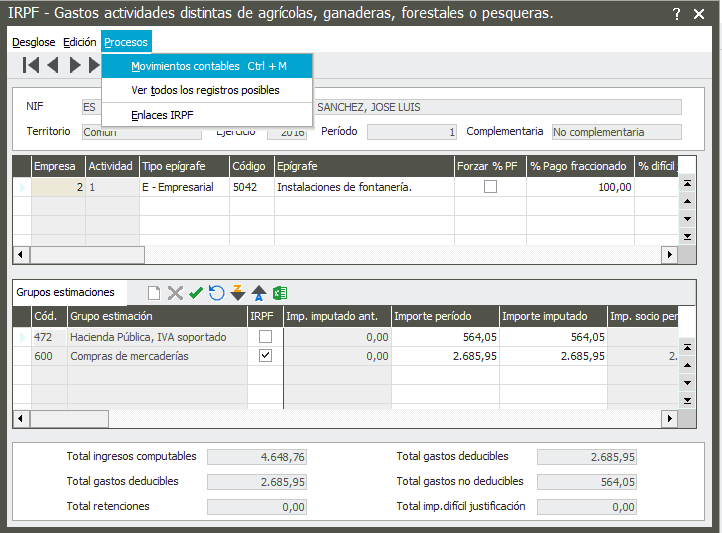

2. Gastos Deducibles

Detalle de la información que se recoge en esta pantalla.

- Actividades en Régimen de Estimación Directa.

- Grupo estimaciones donde nos encontramos los grupos de gastos y el importe Total de Gastos deducibles, es decir, el volumen de gastos desde el primer día del año hasta el último día del trimestre que generamos.

- Resumen del total ingresos, gastos y retenciones.

El acceso a los asientos contables que han originado la acumulación de los gastos podemos realizarlo desde el menú Procesos / Movimientos Contables.

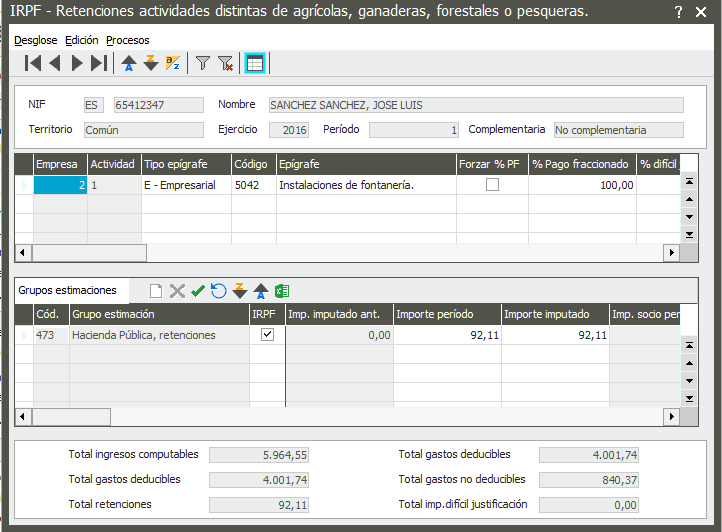

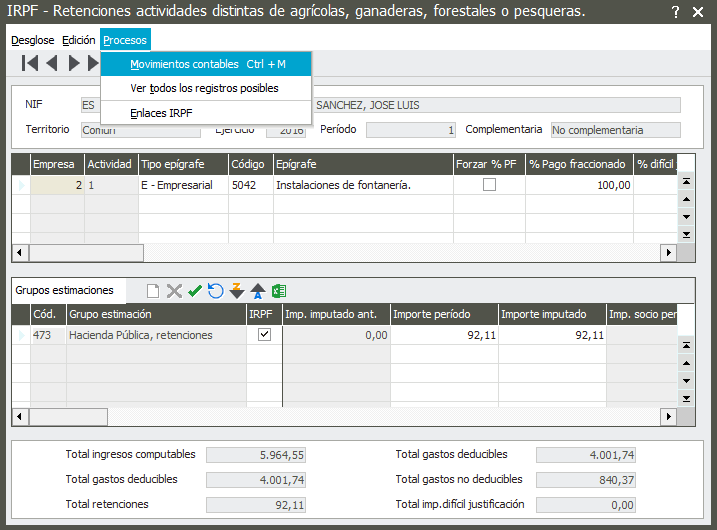

3. Retenciones e ingresos a cuenta

Detalle de la información que se recoge en esta pantalla:

- Actividades en Régimen de Estimación Directa.

- Grupo estimaciones donde nos encontramos los grupos de retenciones y el importe Total retenciones.

- Resumen del total ingresos, gastos y retenciones.

El acceso a los asientos contables que han originado la acumulación de las retenciones podemos realizarlo desde el menú Procesos / Movimientos Contables.

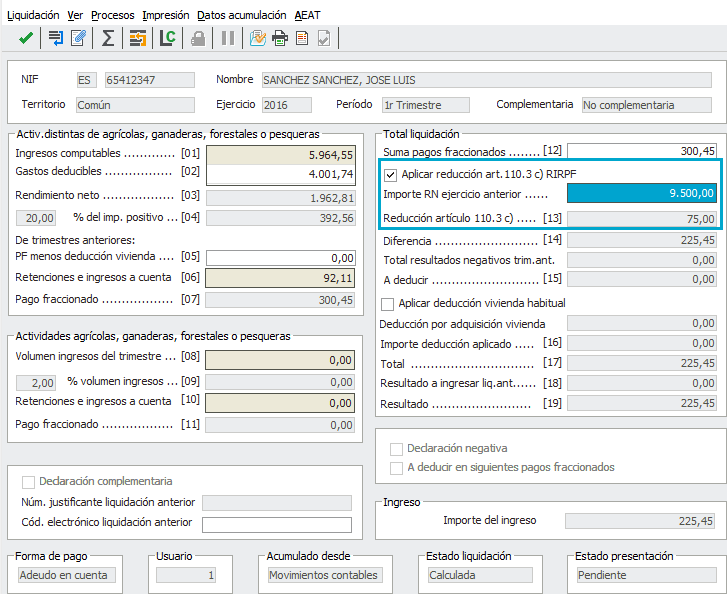

5.- Reducción art. 110.3.c) RIRPF

Para aplicar la reducción del art. 110.3.c marcaremos el check Aplicar reducción art.1103 c) e informaremos el Importe del Rendimiento Neto del Ejercicio anterior. Sage Despachos For Life calculará la Reducción reflejando el resultado en la casilla (13).

6.- Deducción por adquisición vivienda habitual

Si al sujeto pasivo le corresponde dicha deducción, para proceder a su aplicación sólo tenemos que marcar la opción Aplicar deducción por vivienda habitual. En este supuesto, Sage Despachos For Life calculará 2% s/ la casilla 03 con el límite anual de 660,14 €.

7.- Generación Oficial del Modelo 130

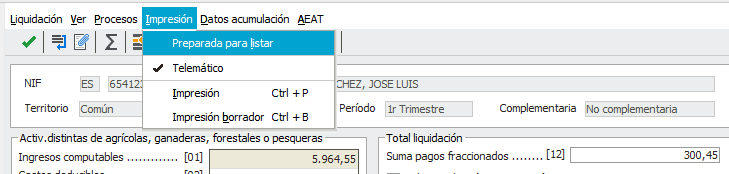

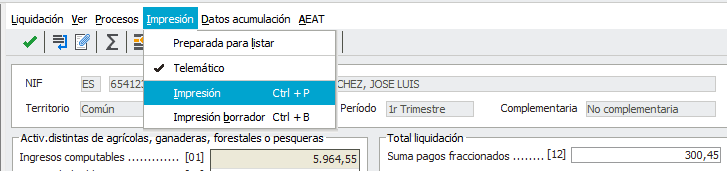

Revisado que el resultado del Modelo 130 es correcto podemos proceder a su Generación Oficial para su posterior presentación. Realizaremos el siguiente proceso:

- Bloquear la liquidación desde el menú Impresión/Preparada para Listar.

- Acceso a la generación oficial del modelo Impresión/Impresión.

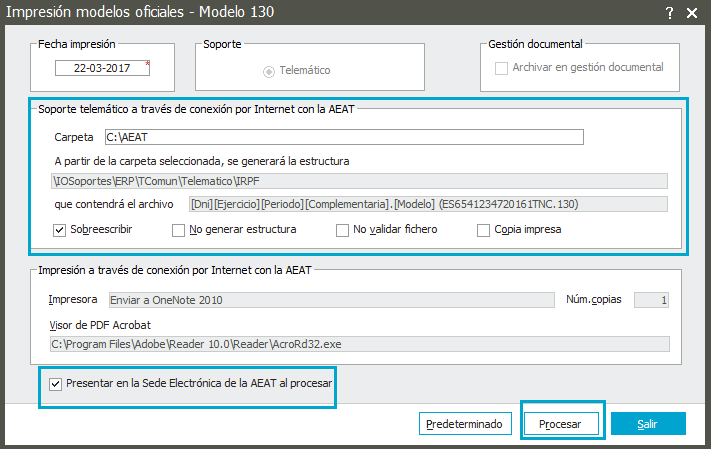

- Generaremos el Modelo pulsando en el botón Procesar, en este momento se comprueba que no presenta errores al ser validado este a través del servicio web de la AEAT y generará el fichero en la ruta que podemos comprobar en esta pantalla.

- Para realizar la presentación inmediata, dejamos marcada la opción Presentar en la Sede Electrónica de la AEAT al procesar.